Деньги на старт и развитие: господдержка, краудфандинг и краудинвестинг

Господдержка

В России есть разные программы господдержки малого бизнеса. Какие-то действуют по всей стране, другие — в конкретных городах и регионах. Ниже — обзор вариантов.

Субсидии от центра занятости

Сумма: зависит от города

|

Например, в Красноярске 172 800 ₽ |

Узнать информацию можно в Центре занятости своего города. |

Условия:

Кому дают:

Безработный

Безработный  Совершеннолетний

Совершеннолетний

Не учишься на очном отделении

Не учишься на очном отделении  Не служишь

Не служишь

Проекты, на которые субсидию не дают:

Торговля алкоголем

Торговля алкоголем  Табаком

Табаком  Бары

Бары  Кальянные

Кальянные

Процедура получения субсидии:

1. Встать на учёт в центре занятости как безработный.

2. Сказать сотруднику центра, что хочешь получить деньги на открытие бизнеса, и заполнить заявку.

3. Пройти тест и пообщаться с психологом. В некоторых регионах просят пройти бесплатный курс основ предпринимательской деятельности.

4. Написать и защитить бизнес-план.

Пример бизнес-плана на сайте центра занятости

5. Зарегистрировать ИП или ООО и получить деньги.

6. Потратить деньги и отчитаться. Тратить можно только на то, что указано в бизнес-плане. Если ты писал, что материальная помощь нужна на оплату аренды — тратить её на покупку оборудования нельзя.

7. Проработать два года. Деньги, которые ты получил на бизнес, не придётся возвращать, если проработаешь два года. Если закроешься раньше, всё придется вернуть. Работаешь или нет, проверяют сотрудники центра: приходят раз в квартал или просят приносить копии налоговой отчетности.

Все условия лучше уточнять в Центре занятости своего региона: они могут меняться со временем.

Гранты

Грантов очень много, они постоянно меняются и могут быть разными в зависимости от региона. Суть всегда примерно одна: деньги выделяются тем, чьи заявки прошли конкурсный отбор. В числе критериев отбора — сфера деятельности бизнеса, размер выручки, количество рабочих мест.

Например, в некоторых регионах есть грант «Лёгкий старт». Можно получить до 500 000 рублей. Общепит (без реализации алкоголя) — в списке приоритетных направлений для поддержки.

Где искать гранты:

-

« Поддержка МСП в регионах» (выбирай свой регион)

-

«Опора России» (выбирай свой регион)

Льготный кредит для действующего бизнеса

Если твой бизнес работает более двух лет и тебе нужны деньги на развитие, можно взять кредит по льготной ставке до 8,5%. Ресторанный бизнес — один из приоритетных для выдачи таких кредитов.

Основные требования:

компания должна быть официально зарегистрирована на территории России;

компания должна быть официально зарегистрирована на территории России;

выручка за последний календарный год не превышает 2 млрд рублей, а число работников — 250 человек;

выручка за последний календарный год не превышает 2 млрд рублей, а число работников — 250 человек;

задолженность по налогам, сборам и другим обязательным платежам не превышает 50 тысяч рублей;

задолженность по налогам, сборам и другим обязательным платежам не превышает 50 тысяч рублей;

у тебя нет долгов по зарплате перед командой;

у тебя нет долгов по зарплате перед командой;

не проходишь процедуру банкротства.

не проходишь процедуру банкротства.

Список банков, которые участвуют в программе

| Получить бесплатную консультацию по этой программе можно в Центрах «Мой бизнес» в твоём регионе ( адреса) или по телефону горячей линии 8 (800) 100-97-70 |

Другие способы

Краудфандинг

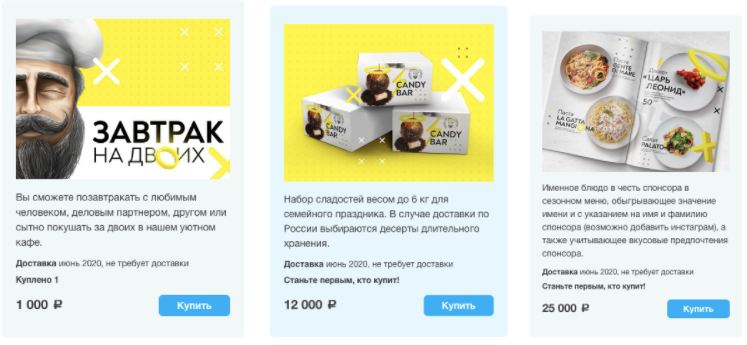

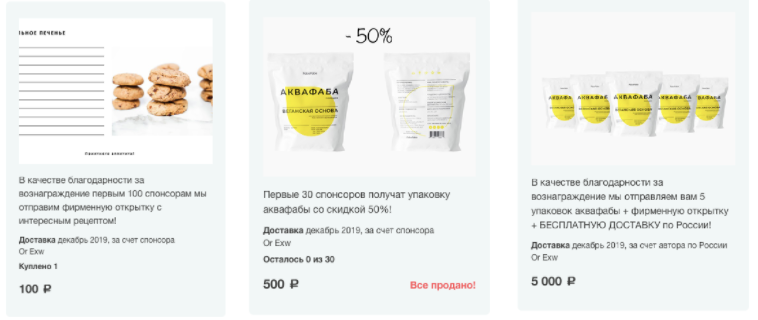

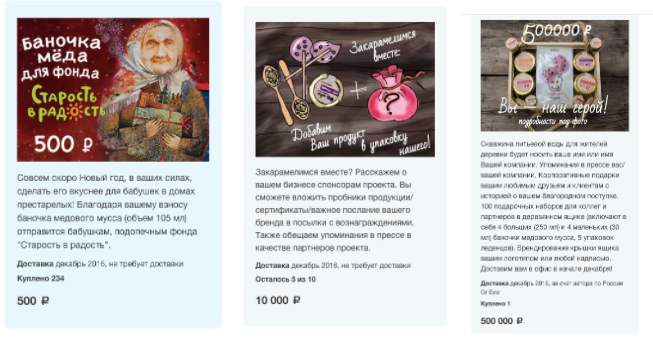

Краудфандинг — это народное финансирование стартующих проектов. На практике это выглядит так: ты размещаешь информацию о запуске своего проекта на специальных площадках и предлагаешь людям помочь деньгами и получить что-то взамен. Чаще всего это работает как предзаказ продукта по цене ниже рыночной.

Например:

Проект собрал запланированные 27 000 рублей, запустился и успешно работает.

Собрано 2 100 935 рублей. В описании проекта читается социальная направленность: строим карамельную фабрику и улучшаем инфраструктуру в деревне Малый Турыш на Урале, с большой историей и значимостью.

Важно

Не все проекты собирают нужную сумму через краудфандинг. Успех здесь зависит от того, сможешь ли ты увлечь людей своей идеей так, чтобы они дали тебе денег.

Изучи завершённые проекты на площадках для краудфандинга. Посмотри, каким из них удалось собрать нужную сумму, и подумай, подходит ли такой способ сбора денег тебе.

Площадки для краудфандинга

Краудинвестинг

Краудинвестинг похож на краудфандинг. Разница в том, что за «пожертвование» на запуск бизнеса люди получают не товар или услугу — а долю в проекте, и в будущем могут претендовать на часть прибыли, если она будет в бизнесе. Вместе с основателями компании инвесторы делят не только будущую прибыль, но и риски.

Еще один вариант краудинвестинга — деньги по договору займа.

Особенность метода:

Зависимость от незнакомых инвесторов. Хорошо подумай, подходит ли тебе это.

Пример удачного проекта:

«0 калорий» (десерты с калорийностью овощей) привлёк 9,9 млн рублей через площадку StartTrack.

На подобных площадках нельзя разместиться только по своему желанию. Каждая компания, претендующая на деньги инвесторов, проходит отбор краудинвестинговой площадки. Причём у каждой площадки свои условия, которые время от времени меняются. Всю актуальную информацию можно найти на сайтах самих площадок.

Площадки для краудинвестинга:

|

Максимальная сумма инвестиций Не ограничена Комиссия площадки 5% |

|

Максимальная сумма инвестиций 2 млн ₽ Комиссия площадки 2 - 5,5 % |

|

Максимальная сумма инвестиций 15 млн ₽ Комиссия площадки 6,7 % |

|

Максимальная сумма инвестиций 20 млн ₽ Комиссия площадки Рассчет с помощью калькулятора на сайте |

Кредитная карта

Мы упоминаем об этом варианте, так как многие начинающие предприниматели задумываются о нём — хотя в реальности кредитная карта вряд ли поможет тебе открыть своё дело.

1. Стартовый лимит по кредитным картам, как правило, небольшой.

Банки дают лимит по кредитным картам до 1 000 000 рублей. Но когда ты только открываешь карту — твой лимит, скорее, будет до 200 000 рублей. Если пользоваться картой и вовремя всё возвращать, банк постепенно будет повышать лимит.

Стартовая сумма — 150 000 - 200 000 рублей. Это не те деньги, на которые можно открыть полноценное кафе. Хотя если речь о точке продажи пирожков на рынке и тебе нужен небольшой стартовый капитал — возможно, этого и хватит.

2. Кредитной картой выгодно пользоваться, только если не платить проценты.

Почти у всех кредитных карт есть грейс-период — срок, когда можно погасить долг без процентов.

Вернёшь вовремя — никаких процентов банк с тебя не возьмёт. После погашения долга кредитный лимит возобновляется, и ты снова можешь пользоваться картой. Но если не уложишься в этот срок, банк будет начислять проценты. Причём ставка здесь, как правило, гораздо больше, чем по кредитам.

Важно

Внимательно читай условия банков. Обычно льготный период распространяется только на покупки и некоторые платежи, а на снятие наличных не действует. То есть при покупке оборудования, стройматериалов и какого-то сырья/продуктов можно расплатиться кредитной картой через терминал.

В некоторых банках льготный период также распространяется на переводы. То есть ты можешь перевести деньги с кредитки на свою обычную дебетовую карту и уже с неё снять наличные. Но за это обычно берут большую комиссию.

Сравнение кредитных карт разных банков

|

Банк |

Обслуживание |

Льготный период |

Кредитный лимит* |

Процентная ставка (если не погасили за льготный период) |

|

Альфа-банк «100 дней без процентов» |

590 р./год | до 100 дней | до 500 000 р. | 11,99% |

|

Тинькофф-банк «Platinum» |

590 р./год | до 55 дней | до 300 000 р. | 12% |

|

ВТБ «Мультикарта» |

нет данных | до 101 дня | до 1 000 000 р. | от 16% |

|

Ситибанк «Просто кредитная» |

0 р./год | до 50 дней | до 300 000 р. | нет открытых данных |

|

Росбанк «#120подНОЛ» |

0 р./год | до 120 дней | до 1 000 000 р. | нет открытых данных |

* кредитный лимит — это максимальная сумма, которую может тебе предоставить банк, но не гарантируемая. Стартовая сумма кредитного лимита может быть и 5 000 рублей.

Кредитка: стоит ли пользоваться

1. Для старта бизнеса мы не рекомендуем использовать кредитку. Если у тебя нет денег на запуск — то не факт, что через 100 дней ты их найдёшь, чтобы вернуть банку.

2. Если бизнес уже работает и тебе не хватает оборотных средств — например, чтобы починить сломавшееся оборудование — кредитка может быть полезной. Но хорошо подумай, заработаешь ли ты потраченную сумму за время действия льготного периода и сможешь ли вернуть банку. Не доводи до процентов: гаси долг до окончания льготного периода.

Нашёл ошибку?

Нашёл неточность или хочешь стать героемнашего кейса — напиши нам!