Как построить финансовую модель и оценить перспективы

Печальная статистика: среднее время жизни кафе — два года. Спустя это время многие заведения закрываются. Владельцы изначально не понимают, какие будут расходы в будущем, что будет с кафе при изменении объёмов продаж и прочее. Чтобы этого не произошло, нужна финансовая модель. Она же понадобится, если решишь искать инвестиции.

Можно начать бизнес и без финансовой модели — но это всё равно, что идти наощупь в тёмной комнате, полагаясь лишь на интуицию.

Что такое финансовая модель

Финансовая модель — это программа, в которой отражаются все денежные потоки компании: доходы, расходы, налоги, прибыль и т.д. Как фактические, так и прогнозные на несколько лет вперед.

Она может выглядеть по-разному: Excel или Google-таблица, специализированная программа. Главное, если в ней поменять какой-либо фактор (допустим, цену продаж продукции или себестоимость производства), то модель выдаст скорректированный финансовый результат со всеми необходимыми показателями — прибыль, окупаемость, рентабельность и прочее.

Примечание

Финансовая модель должна учитывать не только классические переменные затраты (например, себестоимость продуктов), но и расходы, ставшие особенно актуальными в 2025 году:

-

Комиссии агрегаторов доставки — от 20% до 35% от чека. Это одна из ключевых затрат для заведений, ориентированных на доставку.

-

Продвижение в соцсетях — затраты на таргетированную рекламу, блогеров, создание контента (фото, видео, дизайн).

-

Подписки на IT-сервисы — расходы на системы учёта, автоматизацию, облачные кассы, CRM (например, Quick Resto).

- Возвраты и брак — особенно важный параметр для доставки и форматов без зала. Необходимо учитывать процент отказов и недовольства клиентов.

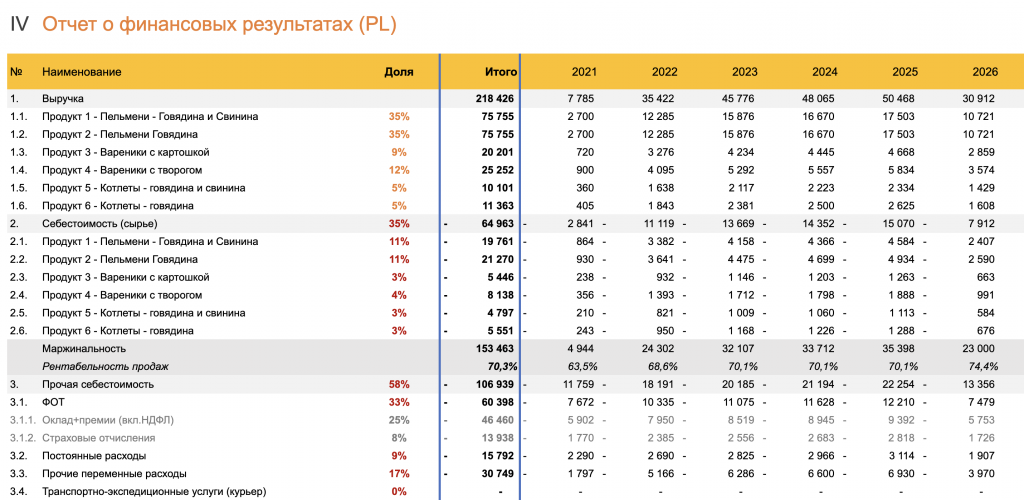

Пример одного из разделов финансовой модели («Отчёт о финансовых результатах»)

Пример одного из разделов финансовой модели («Отчёт о финансовых результатах»)

Часть 1. Зачем нужна финансовая модель

Она показывает:

-

Сколько инвестиций требуется для бизнеса и на что они будут направлены.

-

Операционные расходы компании.

-

График продаж и выручку компании.

-

Налоговые платежи и кассовые разрывы.

-

График привлечения и возврата инвестиций.

-

Показатели окупаемости, рентабельности, доходности и прочее.

Финансовая модель решает три основные задачи и позволяет:

1. Увидеть фактические денежные потоки (если ваш бизнес уже действующий) — структуру доходов и расходов, прибыль, рентабельность и прочие показатели. Это позволяет принять меры по изменению стратегии развития бизнеса.

2. Предположить будущие денежные потоки — каким будет твой бизнес через несколько лет при разных сценариях развития. Данный «прогноз» не является гарантией. Это план-ориентир с математическим расчётом принципа «а что будет, если»: что будет, если мы продадим такое-то количество товаров или услуг, если у нас будет такая-то себестоимость, мы будем платить такие-то налоги, погашать кредиты и так далее.

3. Привлечь финансирование. Любые финансовые вложения (кредит банка или средства инвестора) невозможны без предоставления финансовой модели. Она отображает график привлечения инвестиций, срок их возврата и доходность вложений для инвестора.

Структура модели

Каждая финансовая модель состоит из трёх основных блоков.

1. Входные параметры

В блоке содержатся исходные данные, которые закладываются в основу расчётов и являются переменными: бюджет проекта, себестоимость продукции, цены и график продаж, налоги, инфляция и прочее. Для удобства все переменные помещаются на один лист и выделяются соответствующим цветом/шрифтом. Как только вносятся изменения — модель уже автоматически пересчитывается.

2. Расчёты

В блоке содержатся данные с подробными расчётами всех денежных потоков, которые основываются на Входных параметрах. Горизонт планирования составляет 5–10 лет в разрезе каждого месяца (с учётом сезонности бизнеса). Модель автоматически построит прогнозные расчеты.

Раздел нужен для глубокого анализа и формирования дальнейших Результатов, либо для проверки корректности данных расчётов. Поэтому после внесения изменений во Входных параметрах многие сразу переходят к Результатам.

3. Результаты

Блок можно разделить на 3 раздела:

1. Основные формы финансовой отчетности в помесячном разрезе и свод по кварталам/годам:

-

Бюджет движения денежных средств (CF).

-

Отчёт о финансовых результатах (PL).

-

Бухгалтерский баланс (BS).

Справка

Бюджет движения денежных средств (или Cash Flow, CF) отображает фактическое движение денежных средств за период (как факт, так и план).

Отчёт о финансовых результатах (или Profit & Loss, PL) отражает фактическое начисление или признание доходов и расходов (как факт, так и план), формирует чистую прибыль проекта.

Бухгалтерский баланс (или Balance Sheet, BS) — отображает баланс пассивов (источники финансирования) и активов (направления финансирования) бизнеса.

2. Итоговые показатели инвестиционной привлекательности, финансовой устойчивости, анализ чувствительности проекта и прочие показатели.

3. Любые графические материалы.

Примечание

В финансовой модели также важно предусмотреть:

-

Разные налоговые режимы — УСН 6% (с дохода), УСН 15% (с прибыли), патент (в некоторых регионах выгоднее для небольших форматов).

-

Финансовые обязательства — ежемесячные платежи по кредитам, лизингу или обязательствам перед инвесторами (включая проценты и возврат долей).

Часть 2. Пример финансовой модели

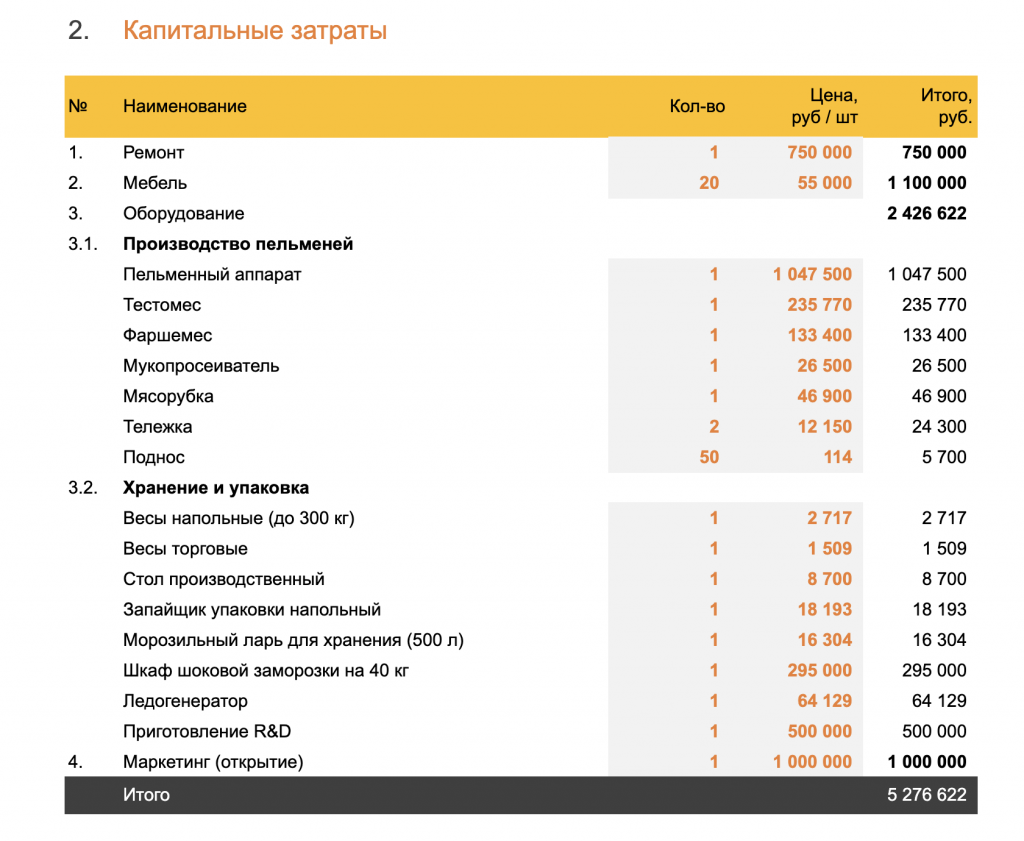

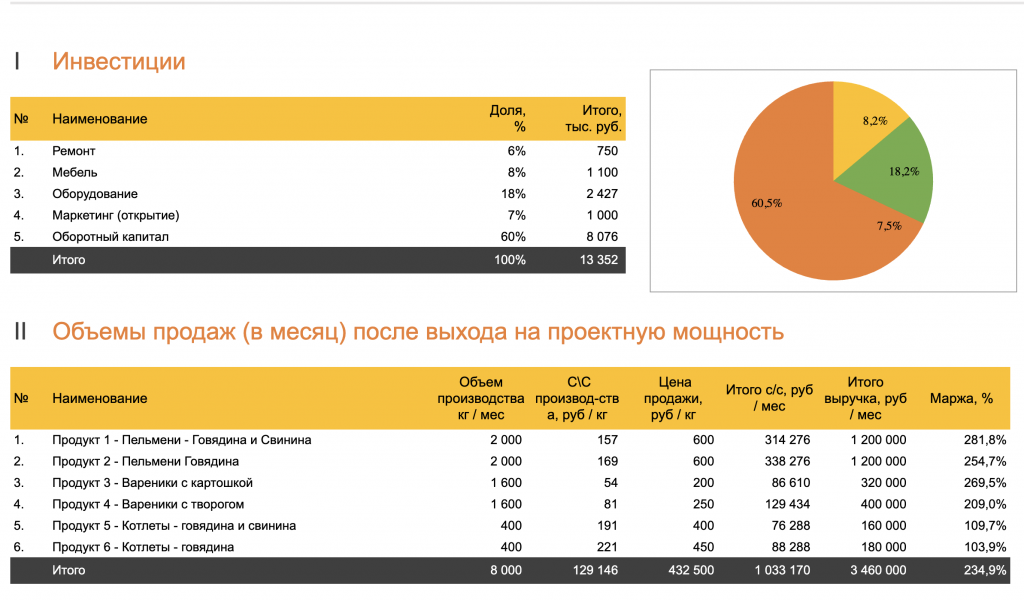

Ниже — пример простой финансовой модели, рассчитанной на основе реального бизнеса: небольшое кафе с собственным производством пельменей, вареников и котлет из натуральных ингредиентов. Часть продукции реализуется в кафе, часть — через онлайн-сервис (доставка). Общая площадь кафе — 70 м². Количество посадочных мест — 20.

Скачать шаблон финансовой модели

В финансовой модели — 7 листов, которые также можно распределить на три вышеуказанных блока:

1. Входные параметры

Исходные данные по проекту — общие параметры кафе, объём инвестиций, себестоимость производства и прочие расходы, параметры по выручке, объёмы производства, методы финансирования, налоги, индексация и ставка дисконтирования. Можно менять цифры, которые выделены оранжевым цветом.

2. Расчёты

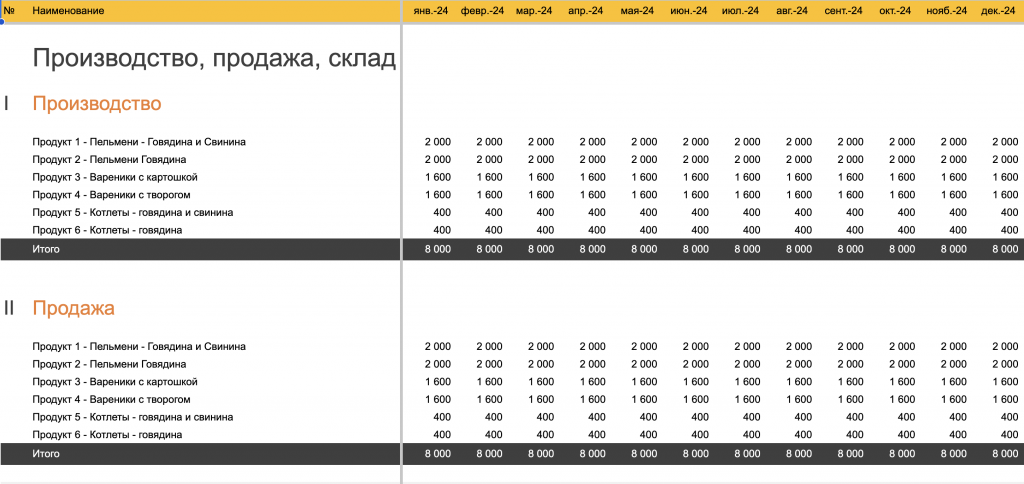

2.1 Производство и продажи

Здесь автоматически формируется помесячный график производства продукции, график продаж и остатки на складе, которые не должны превышать определённых значений.

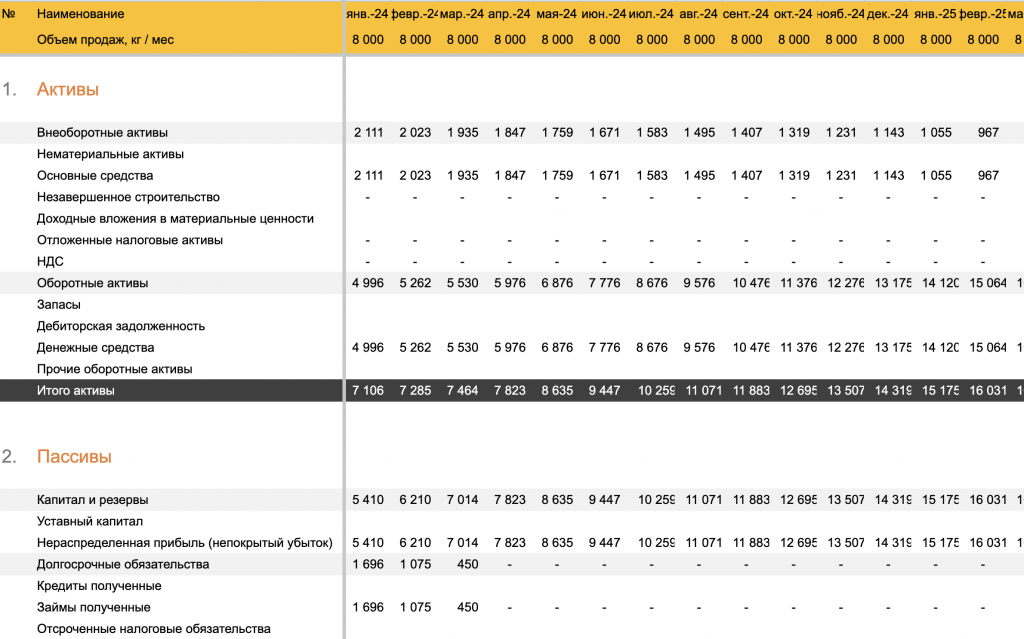

2.2 Отчётные формы

Далее автоматически формируются формы финансовой отчётности:

-

Бюджет движения денежных средств (CF).

-

Отчёт о финансовых результатах (PL).

-

Бухгалтерский баланс (BS).

В данном разделе максимально детально отражены все денежные потоки на месяц.

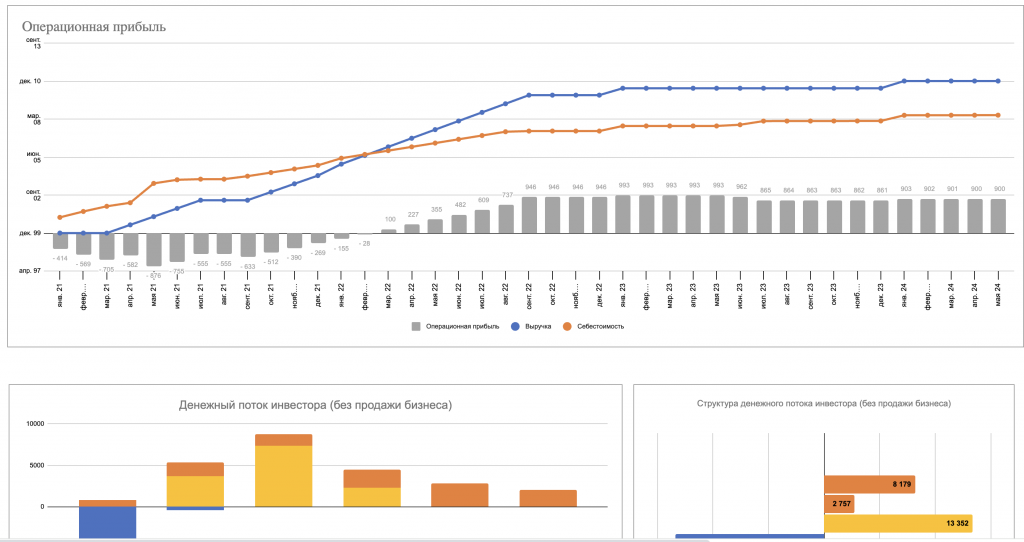

2.3 Инвестиционный анализ

Делится на 2 раздела:

-

Инвестиционная привлекательность проекта в целом.

-

Инвестиционная привлекательность на вложенный капитал инвестора — сколько денег вносит инвестор, когда и на каких условиях возвращает свои инвестиции (доходность). В нашем примере средства на проект привлекаются от инвестора в виде займа под 10% годовых, плюс доля от прибыли в проекте — 25%.

Примечание

Данные показатели инвестиционной привлекательности являются ключевыми для любого инвестора, фонда или банка. Чаще всего они хотят видеть сначала результат анализа, потому что сравнивают эти показатели с другими инвестициями/проектами. А уже впоследствии начинают погружаться в детали проекта.

2.4 Дополнительные расчёты

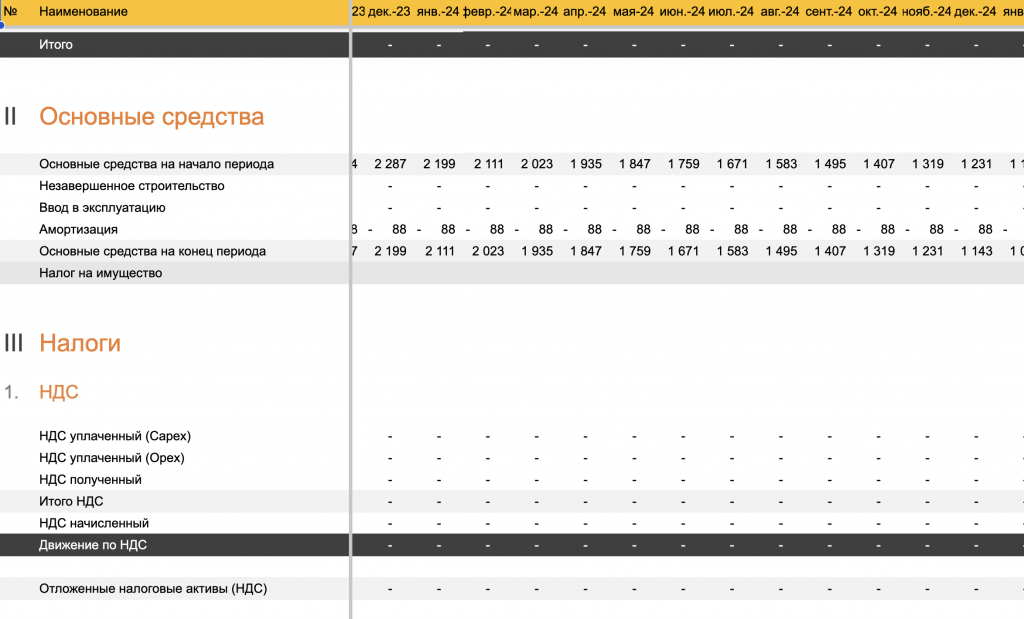

В разделе отражены автоматические расчёты следующих блоков:

-

График освоения капитальных затрат.

-

Основные средства.

-

Налоги (НДС, налог на прибыль, налог на имущество и прочее).

3. Результаты

3.1 Результаты

Раздел формируется с учётом презентации проекта инвестору, где в логике «от общего к частному» раскрыта суть проекта и отражена информация:

-

Сколько денег требуется и на что они будут потрачены.

-

В чём состоит суть бизнеса и в чем основная доходность (маржинальность).

-

Сводный бюджет движения денежных средств (CF).

-

Сводный отчёт о финансовых результатах (PL).

-

Показатели инвестиционной привлекательности.

-

Когда и сколько вкладывает инвестор, когда и на каких условиях (доходность) возвращает свои инвестиции).

-

Графики, которые наглядно отражают различные показатели проекта.

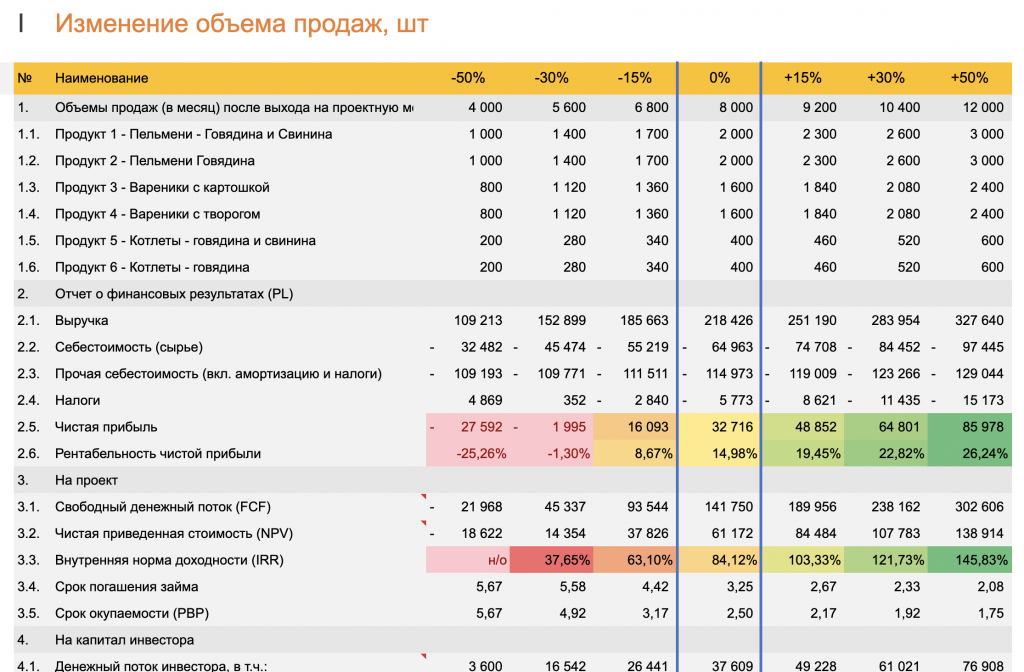

3.2 Чувствительность

По итогам просмотра вышеуказанных результатов, инвестор или собственник всегда задаются вопросами:

-

Что будет, если изменится объём производства и продаж?

-

Как это повлияет на результат?

-

А если вырастет инфляция?

-

Если упадёт курс доллара?

Чтобы не пересчитывать модель много раз, играясь с Входными параметрами, создаётся Анализ чувствительности, который позволяет определить, что будет с показателями проекта, если изменится один из факторов.

О чём говорят цифры

При текущем сценарии (столбец «0%») мы видим текущие показатели Проекта. Далее в диапазоне от -50% до +50% показано, как меняются финансовые результаты проекта в зависимости от изменения одного из факторов.

Например:

При текущем объёме производства (п.1) — 8 000 кг/мес, чистая прибыль (п.2.5) составит — 36 282 тыс. руб. (за весь период проекта). Так, если объём продаж упадёт на 30% с 8 000 кг/мес до 5 600 кг/мес, чистая прибыль упадёт до 2 550 тыс. руб., рентабельность будет стремиться к нулю и составит всего 1,67%.

Зачем всё это. Проводится стресс-анализ модели по ключевым показателям. И все производственные и финансовые риски по проекту становятся очевидными. На нашем примере стала понятна точка безубыточности (объём продаж 5 600 кг/мес), ниже которой компания терпит убыток.

Использовать шаблон или нет

Нужно понимать, что общего шаблона финансовой модели не бывает. Каждая модель создаётся индивидуально под проект, решает индивидуальные задачи, учитывает предпочтения отображения данных, интерфейса, формирует результаты в фирменных цветах и шрифтах компании. В противном случае получится огромная и сложная программа с большим количеством лишних блоков и информации и без особенностей вашего бизнеса.

Как выбрать исполнителя для составления финансовой модели

Если ключевым фактором выбора станет цена, с большей степенью вероятности ты потратишь деньги и время впустую. Конечно, на рынке есть и бесплатные финансовые модели. А есть компании, которые начинают разговор от 500 000 рублей за финансовую модель. Среднее значение трудно подобрать.

Самое главное при выборе исполнителя — обращать внимание на наличие опыта в аналогичных проектах, а также на удобство, простоту и структурированность модели. Попроси показать пример модели: понятна ли она тебе? Так, по крайней мере, есть с чем сравнить. Если модель сразу не понравилась, она не понравится и инвестору — а второй шанс выпадает редко.

Нашёл ошибку?

Нашёл неточность или хочешь стать героем нашего кейса — напиши нам!